|

お問合せから回答まで 迅 速 |

最短15分、最長でも翌朝の10時には100%回答させていただきます。 ※20年間専業で手形割引をさせて頂き、おかげさまで多くのお客様から 『他社で割引できなかった手形が割引できた。』とお喜びの声を頂いております。 |

|

諸費用・保証人等 安 心 |

割引料と銀行取立料以外は一切いただきません。 担保・保証人は一切いただきません。 (代表者の個人保証もいただきません。) |

|

必要書類 簡 単 |

本人確認の書類(免許証のコピー等)初回のみいただきます。 お取引の手続きはお手形に裏書をして頂くだけです。 お取引内容に関する書類を参考資料としていただく場合もあります。 |

他社で断られた手形でも弊社では割引させて頂く例も多くあります。

専属のスタッフが対応させて頂きます。是非一度お問合せください。

※審査結果により上記表示金利を上回る場合の上限金利は年率15.0%までとしております。

弊社独自の審査システムで早く・安くをモットーに営業させて頂いております。

専業ならではの正確性の高い豊富な情報と長年培ってきた経験でしっかりと審査させていただきます。

登録番号の福岡県知事(7)08486号(登録期間:2025年3月16日~2028年3月15日)は3年毎の更新を経て過去10年以上正規に金融業を営んできた 信頼と実績の証です。担当させて頂くのは全員が国家試験に合格し主任者登録をした貸金業務取扱主任者です。

再生法申請の企業様向けには特別割引枠を設けております。お気軽にご相談ください。

電子債権・電子手形・でんさい割引のご案内のでん債.comのホームページをオープンいたしました。

手形割引をご検討中でしたら当社の「計算シミュレーター」を使ってみてください。手形割引後の受取金額を簡単にシミュレーションできます。手形の額面金額・年率・期日を入力するだけで、スピーディに計算結果を確認可能。詳細な費用を把握することで、より明確な資金計画を立てる手助けをいたします。

初めての手形割引でお悩みですか?当社では、手形の割引手続きがスムーズに行えるよう、簡単で明確なステップをご用意しています。「手形割引の流れ」ページでは、手続きの各ステップを詳しく解説。書類準備から資金の受取まで、安心してお手続きいただけます。事前に流れを確認することで、不安を解消し、スムーズにご利用いただけます。

手形割引について疑問や不安をお持ちではありませんか?「手形割引Q&A」ページでは、よくあるご質問に対するわかりやすい回答をご用意しています。初めての方からご利用中の方まで、幅広い疑問を解決し、安心して手形割引サービスをご利用いただけます。

株式会社リプルでは、北海道から沖縄まで日本全国のお客様に手形割引サービスをご提供しています。どの地域からのお申し込み・ご相談にも迅速・丁寧に対応いたしますので、全国どこからでも安心してご利用いただけます。

| 当日割引 可能地域 | 九州・沖縄エリア | 山口県・福岡県・佐賀県・長崎県・熊本県 大分県・宮崎県・鹿児島県 |

|---|---|---|

| 九州・沖縄エリア | 長崎県(壱岐・対馬)・沖縄県 | |

| 中国エリア | 鳥取県・島根県・岡山県・広島県 | |

| 四国エリア | 徳島県・香川県・愛媛県・高知県 | |

| 近畿エリア | 大阪府・滋賀県・京都府・兵庫県・奈良県 和歌山県 |

|

| 東海エリア | 静岡県・愛知県・岐阜県・三重県 | |

| 関東エリア | 東京都・茨城県・栃木県・群馬県・埼玉県 千葉県・神奈川県 |

|

| 甲信越エリア | 山梨県・長野県・新潟県 | |

| 北陸エリア | 富山県・石川県・福井県 | |

| 東北エリア | 青森県・岩手県・宮城県・秋田県・山形県 福島県 |

|

| 北海道エリア | 北海道地域 | |

| ※詳しくは 郵便局、お申し出頂けれは弊社で到着時間を調べさせて頂いております。 | ||

貸付条件

| 商品名 | 手形割引・でんさい割引 |

|---|---|

| 割引対象者 | 事業主様 |

| 取扱金額の上限 | 銘柄毎に異なります |

| 資金使途 | 事業性資金 |

| 融資形態 | 商業手形割引 |

| 利息の割合 | 年率 2.8%~9.5% |

| 遅延損害金の割合 | 年率 20.0%以内 |

| 手数料 | 880円(でんさい割引は330円) |

| 担保 | 担保・・・原則不要 |

| 保証人 | 保証人・・・原則不要 |

| 必要書類 |

|

手形割引を行う際に必要なもの

手形割引事業者へ、手形割引を依頼する際は、初回に下記のものが必要とされます。ご用意の上ご相談ください。

■法人■

・法人の認め印

・法人の社判

・商業謄本のコピー(3ヶ月以内のもの)1通

■個人■

・身分証明書(運転免許証やパスポート※期限切れは不可)

・開設届出書(事務所所在がわかる公共料金の控えでも可)

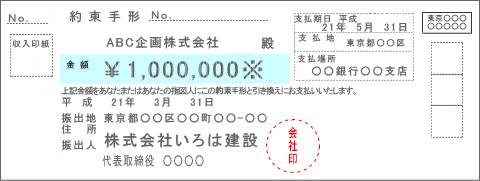

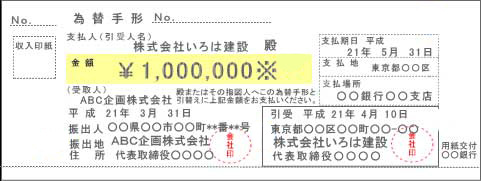

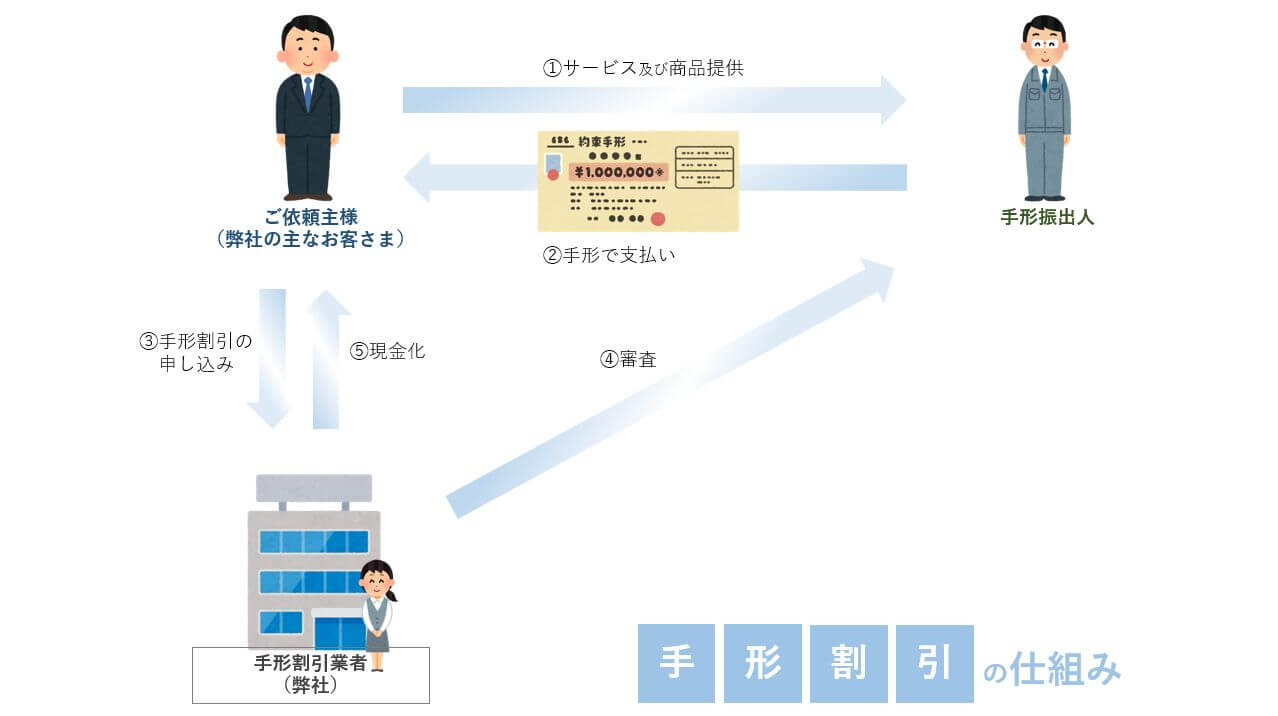

日本には商取引をおこなう際に代金を後払いする習慣があり、支払いをする側(債務者)は約束手形を発行します。手形の期日になれば代金が支払われることになり、債権者は支払日まで待つことになります。中小企業であればどうしても現金が必要になる場面があり、手形割引を利用すれば支払期日前の手形を活用して資金を調達することができます。

手形割引とは企業向けに資金調達をするための金融サービスのことで、期日前の手形を担保に融資を受けることができる仕組みです。手形割引のサービスは専門の会社が提供している場合がありますし、事業者向けのビジネスローンサービスをおこなうノンバンクの一部でも利用できます。

手形割引を利用して資金を調達する場合は、取引先の会社から支払予定の手形(債権)を額面金額よりも少ない金額で買い取ってもらうことになります。額面金額と買取金額との差は手数料(手形割引料)となり、金融会社が徴収します。ちなみに“割引”というのは、支払期日に入金される予定の手形の額面よりも少ない金額で現金化をすることを意味します。

表面上は手形割引を利用する場合は受け取り予定の債権を売却して現金化するように見えますが、実際に代金が入金されるのは支払期日です。支払期日までの間は手形割引業者が顧客の企業に対して資金を提供することになるので、融資の一種とみなされます。手形割引の際に手数料が差し引かれた上で顧客に現金が支払われますが、差し引かれた分は支払期日までの金利と考えることができます。このため、手形割引を利用する際に差し引かれる手数料の上限額は、利息制限法の範囲内となります。手形割引は債権の買い取りではなく、手形を担保にした短期の融資サービスであるということを理解しておきましょう。

もしも手形を振り出した会社の資金繰りが悪化したり倒産するなどして期日になっても支払いがおこなわれない場合は、手形の現金化サービスを利用した顧客が支払い義務を負うことになります。手形を譲渡する場合は裏に譲渡人の名前または社名を記入しますが、もしも支払いが行われない場合は裏書人が弁済しなければなりません。

手形割引とは、有価証券である“手形“を決済日がくる前に現金化するための手段です。

通常、手形は決済日になるまで現金と引き換えることはできません。 ただ、ビジネスの場面においては急に現金が必要となるケースがあります。

例えば、新しいビジネスを始めたり、必要な機材を揃えなければならなくなったりする といったケースが挙げられます。そのようなときに重宝するものが、手形割引です。

具体的には手形の権利を金融機関や手形割引業者に譲渡し、 その代わりに現金を受け取るという形になります。 受け取る金額は手形の額面から割引料(利息)と銀行取立料を引いたものとなり、 手形の額面よりは少なくなります。 しかしながら、急な出費にも対応できるというメリットは非常に大きいものです。

もし、急に現金が必要となった場合には手形割引をご検討ください。

お客様がもっとも気にされるのは、手形の額面からどの程度の金額が差し引かれるかという点かと思います。 割引料は、「額面×レート(割引率)÷365×決済日までの残り日数」の計算式で求めることができます。 以下に例をご紹介します。

例)

手形の額面:500,000円

決済日まで残り日数:60日

レート:年率5.5%

500,000円×5.5%÷365×60日=4,520円

この4,520円と銀行取立料を合算し、500,000円から差し引いたものが、 お客様のお手取金額となります。北九州市にある弊社では銀行取立料を地域ごとに設定しております。

具体的には、北九州市内では440円、福岡県内では660円、福岡県外では880円としています。 したがって、上記の条件の場合では差し引かれるのは5,000円前後となります。

レートは弊社での審査を行ったうえで決定しますが、 新規お取引の場合には基本的に年率2.8%~9.5%としています。 これは、お客様がお気軽にご利用できるよう業界最安値を目指し、設定されたレートです。

弊社では、手形割引の割引料を簡単に計算できるシミュレーターも設置しております。 額面と年率、決済日までの残り日数、取立料を記入するだけでお手取金額を計算することができます。

手形割引をご検討されている方は、ぜひお役立てください。

手形割引で現金化したときには、受取手形について仕訳けすることになります。貸方には受取手形の券面額を記載しますが、借方には入金された普通預金と、手形割引手数料相当額の手形売却損、そして金融機関への手数料を支払い手数料として仕訳けします。

弊社は平成11年に創業して以来、多くのお客様からご利用いただけるようになりました。 10余年の経験と積み重ねてきたノウハウによるサービスは、 他の手形割引業者や銀行にも決して引けをとることはないと自負しております。

企業の資金繰りは企業で働く従業員だけではなく、 その家族の生活を守るためにも重要なものです。 弊社ではそのような責任感をもって、日々の業務にあたっております。

小さなご依頼から大きなご依頼まで、どのようなご依頼にも親身になって対応させていただきます。 対応にあたる従業員は全て内閣総理大臣から登録を受けた貸金業務取扱主任者ですので、ご安心ください。

弊社のサービスは本拠を置く北九州市内だけでなく、福岡県内・県外からもご利用いただけます。 「手形割引は信頼できる業者に任せたい」、「初めて利用するから安心できる業者がいい」という方は、 ぜひとも弊社にご依頼ください。従来の手形だけではなくでんさい(電子手形)の手形割引も承ります。

お電話からのお問い合わせはフリーダイヤルにて、平日9:00~18:00、 土曜日9:00~13:00の時間でお受けしております。 当HPに設置されているフォーム、FAXからは24時間、365日お受けしております。 お客様のご都合にあわせてご利用ください。

ご質問やご相談も歓迎しております。まずは、お気軽にお問い合わせください。 弊社の従業員が誠心誠意、対応させていただきます。

お役立ちリンク集

【手形 裏書】

◆裏書ができる手形の種類は?

| ◆裏書のある手形を譲渡する「裏書譲渡」とは

◆手形の裏書に使用できる印鑑は?

| ◆手形の裏書を間違えてしまった場合の訂正方法

◆手形の裏書の正しい書き方

| ◆手形の裏書の連続とは

◆手形の裏書の日付の書き方

|◆手形の裏書の仕訳とは?

◆手書きの裏書の補箋はどの時点でつけるべき?

| ◆手形の裏書とは

◆手形の裏書がいっぱいになってしまった場合の対処法

| ◆手形の裏書が悪用されてしまった場合の対処法は?

◆手形の裏書が持つ意味は?

| ◆手形の裏書が失敗とみなされる印鑑の押し方

◆手形の裏書の印鑑を押し直しする場合の注意点

| ◆手形の裏書の印鑑が不鮮明な場合は注意が必要

◆手形の裏書を訂正する場合の印鑑の押し方

| ◆印鑑なしの手形裏書の効力は?

◆手形の裏書の「指図人」とは?

| ◆手形の裏書の遡求とは?

◆手形の白地式裏書とは?

| ◆手形の裏書の受取人の記載について

◆鉛筆で書かれている手形の裏書の注意点

| ◆手形の裏書で注意したい英語表記について

◆手形の裏書の正しい押印の仕方

| ◆手形の裏書の遡及権とは?

◆手形の裏書に角印は使用してよいか

| ◆手形の裏書の被裏書人の書き方

◆書き損じてしまった手形の裏書の扱い方

| ◆失敗しない手形の裏書のチェックポイント

◆為替手形とは

| ◆裏書がある手形を受けとる際の確認ポイント

◆裏書した手形の買戻しとは?

| ◆手形の裏書に手書きする「記名」の効力とは?

◆手形の裏書を使う場合の注意点

| ◆危険性のある裏書などのリスクの高い手形の見分け方

◆手形の裏書の記入例と注意点

| ◆手形の裏書禁止裏書とは?

◆手形の裏書の支払い期日の扱いについて

| ◆手形の裏書の求償権とは

◆手形の期限後裏書とは?

| ◆手形の裏書の拒絶証書とは?

◆手形の裏書に空欄がある場合、支払いへの問題は?

| ◆手形の裏書の被裏書人欄が空欄の場合の扱い方

◆手形の裏書譲渡の決済とは?

| ◆手形の裏書の抹消とは?

◆手形の裏書の持つ効果について

| ◆手形の裏書が個人名だった場合の支払いについて

◆裏書のある手形を受け取る際の個人保証について

| ◆個人事業主が裏書がある手形を受け取った場合の処理方法

【手形割引】

◆手形割引とは?メリット・デメリット・仕訳方法をわかりやすく解説

| ◆手形割引料(手数料)と計算方法について

◆約束手形の決済期限が120日から60日に改正!対応が必要な理由

◆手形割引の仕訳を解説

| ◆手形割引とファクタリングの違いについて

◆手形割引のメリットとデメリット

◆手形割引の会計処理と仕訳方法とは

| ◆手形割引料の意味とは?金融機関と手形割引業者の手数料の違い

◆優良な手形割引業者を見つけるときのポイント

| ◆手形割引率の計算方法と相場について

◆手形割引の支払い金利の種類と計算方法

| ◆手形割引料にかかる消費税の扱いはどうなる?

◆勘定科目「手形売却損」での手形割引料の計上方法

|◆手形割引を依頼するときに役立つ「印紙税」の知識

◆手形割引の依頼で印紙代は必要になる?

| ◆受取手形を手形割引するメリット

◆手形割引の会計処理「対照勘定法」と「評価勘定法」の違い

| ◆銀行で手形割引をするときの金利の相場とは

◆手形割引の手数料は「支払い期日までの日数」で変わる理由

| ◆手形割引なら支払期日までの期間が長い手形を有効活用できるワケ

◆手形割引の審査での「限度額(極度額)」とは?

| ◆個人事業主が手形割引業者を利用する方法

◆ネットで手形割引を利用するときは信頼できるサイトを見極める!

| ◆銀行の手形割引審査を完全ガイド|通過する5つのポイントと落ちる理由を専門家が解説

◆手形割引の相場を調べる方法

| ◆手形割引は即日利用ができるケースもある?

◆手形割引で知っておきたい手数料の種類と相場について

| ◆金融機関と手形割引業者で支払い金利の相場が異なる理由

◆手形を担保にする手形割引の特徴

| ◆グループ企業での手形割引と短期借入金の知識

◆中小企業が手形割引を活用している背景

| ◆手形割引の手数料の注意点

◆手形割引と手形貸付の仕組み

| ◆仕訳をするときに知っておきたい手形割引の手数料の考え方

◆手形割引の取立手数料とは?取立依頼の方法について

| ◆支払期日が金融機関の休業日の場合の手形割引の日数計算と計算例

◆手形割引の入金までの流れ

| ◆手形割引で知っておきたい「根保証」の知識

◆手形割引を利用するときの必要書類について

| ◆手形割引とファクタリングの違い

◆わかりやすい手形割引のメリットとデメリット

| ◆銀行視点で考える手形割引の与信リスクとは

◆手形割引で知っておきたい要件を満たしていない「白地手形」について

| ◆利息制限法の内容と手形割引への適用について

◆手形割引業者によって手形割引レートは違う

| ◆手形割引は銀行が最適?専門業者との違いと自社に合う選び方を徹底解説

◆手形割引の勘定科目は「手形売却損」でOK!仕訳例と実務の注意点をプロが解説

◆手形割引の枠・受取額の計算方法|シミュレーションと極度枠の決まり方を解説

◆銀行と手形割引業者、どっちを選ぶ?【徹底比較】金利・審査の真実と賢い選び方

【でんさい】

◆でんさい割引(電子記録債権割引)とは|手形との違いや銀行手続きの流れを解説

◆でんさい割引で入った現金の仕訳方法

| ◆便利なシステム「でんさい割引」譲渡の流れは?

◆確定申告におけるでんさい割引の勘定科目

| ◆銀行でのでんさい割引の扱われ方

◆でんさい割引を利用することのデメリット

| ◆でんさい割引を利用することのメリット

◆でんさい割引だと金利は変わる?

| ◆でんさい割引の利用を開始するための手続き

◆でんさい割引を利用する際の手数料

| ◆でんさいを受取る側の企業が負担する手数料は?

◆受取手形もでんさいでやりとりすれば楽!

| ◆でんさいは受取っても領収書発行が不要!

◆電子記録債権(でんさい)の受取側のデメリット

| ◆でんさい手数料の仕訳における注意点

◆勘定科目はどうすればいい?でんさい手数料の扱い方

| ◆でんさいファクタリングの仕訳方法!

◆でんさいでファクタリングを行うことのメリット

| ◆でんさいファクタリングと他のファクタリング、手数料の違いは?

◆でんさいも不渡りが起きた際は遡求権がある!

| ◆でんさいの記録番号は「利用者番号×でんさいネットの固有番号」

◆でんさいの分割譲渡において記録番号はどのように使う?

| ◆でんさいの「管理番号」と「記録番号」の違い

◆でんさいの譲渡制限…解除や変更はできるの?

| ◆でんさいの譲渡記録はどう使われるものなのか

◆でんさいだと「譲渡担保」の仕組みは変わる?

| ◆でんさいを譲渡するときにかかる手数料と支払い方法

◆でんさいの分割譲渡を行う際の注意点

| ◆でんさいの分割記録の機能改善!分割記録が取り消せることの利点は?

◆でんさいの分割割引はスピーディーな資金化を可能にする!

| ◆でんさいでの貸付と紙での手形貸付はどのように違うのか?

◆電子手形と紙の手形の違いは?

| ◆便利な電子決済!手形割引は可能?

◆手形いらず!?でんさいファクタリングのココがすごい!

| ◆電子手形を割引するときは銀行にいきましょう!

当社が契約する貸金業にかかる指定紛争解決機関

名 称 : 日本貸金業協会 貸金業相談・紛争解決センター

所在地 : 〒108-0074 東京都港区高輪3-19-15

電話番号:03-5739-3861

986,792円+送付代金=ご送金金額