資金調達は、多くの経営者・個人事業主にとって常に意識すべき重要な経営課題です。特に中小企業や、事業を始めて間もない経営者にとっては、運転資金の確保は事業の継続を左右する死活問題と言えるでしょう。しかし、銀行融資などの伝統的な資金調達手段は、審査が厳しく、時間もかかるのが実情です。

そこで、選択肢の一つとして知っておきたいのが「手形割引」という手段です。これは、取引先から受け取った手形を、支払期日前に現金化する方法です。この記事では、手形割引の基本的な仕組みから、メリット・デメリット、そして混同しやすいファクタリングとの違いや、経理上の仕訳方法まで、網羅的に解説していきます。手形割引への理解を深め、自社のビジネスをより柔軟に進めるための一助となれば幸いです。

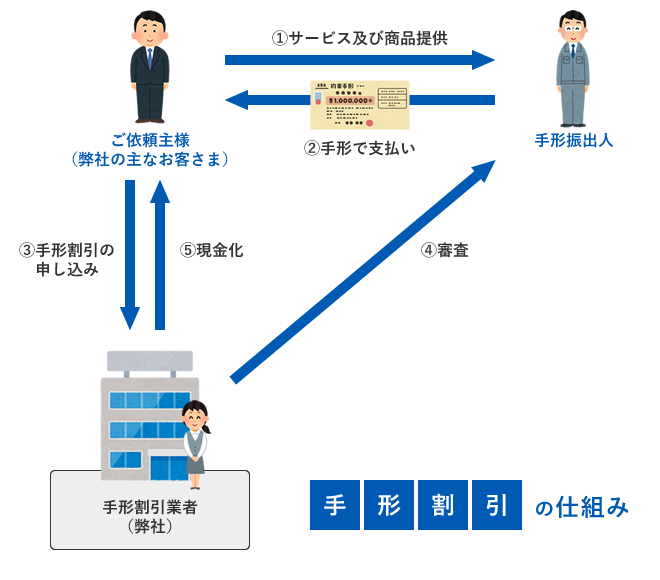

手形割引は、商取引で受け取った手形を期日前に現金化する、古くから利用されてきた資金調達法です。その仕組みと、どのような目的で利用されるのかを正しく理解することが、有効活用の第一歩となります。

手形割引(商業手形割引)とは、通常の商取引において、商品やサービスの対価として現金の代わりに受け取った「約束手形」や「為替手形」を、支払期日が来る前に金融機関や専門業者に買い取ってもらい、現金化することです。

手形に記載された期日より前に現金化するため、受け取れる金額は、手形の額面金額から、支払期日までの利息に相当する「割引料」が差し引かれたものになります。つまり、割引料というコストを支払うことで、本来は期日まで現金にできないはずの手形を、早期に資金化する仕組みです。このため、「受け取れる金額が多少減っても、すぐに現金が必要だ」というケースで利用されます。

この取引は、法的には手形の「売買」として扱われますが、経済的な実態としては手形を担保とした「融資」に近い性格を持っています。そのため、後述する「不渡り」が発生した際には、割引を依頼した側が買い戻す義務(償還請求権)が生じるのが一般的です。

手形割引が利用される最大の目的は、迅速な資金調達による資金繰りの改善にあります。特に、建設業や製造業の下請け企業などでは、元請け会社から手形で代金を受け取ることが多く、その結果「売上の入金日(数ヶ月先)よりも、材料などの仕入れ代金の支払日が先に来てしまう」という資金繰りのズレが生じがちです。このような場合に、手形割引を利用して運転資金を確保し、支払いに充てるといった活用がされます。

また、銀行からの追加融資が受けにくい、あるいは審査に時間がかかるといった状況でも、手形割引は有効な手段となります。特に専門業者に依頼した場合、審査で重視されるのは依頼人(自社)の信用力よりも、手形を振り出した企業の信用力です。そのため、自社の経営状況に不安があっても、信用力の高い企業が振り出した手形であれば、資金化できる可能性が高まります。急な設備投資や、予期せぬ出費に対応するための「つなぎ資金」としても、そのスピード感から重宝されています。

手形割引は、迅速な資金調達が可能という大きなメリットがある一方で、無視できないデメリットやリスクも存在します。利用を検討する際には、両側面を十分に理解し、計画的に活用することが重要です。

手形割引を利用することで、企業は様々な恩恵を受けることができます。特に、スピードと審査の柔軟性は、他の資金調達方法にはない大きな魅力です。

手形割引の最大のメリットは、支払期日を待たずに、迅速に資金を調達できる点です。通常の銀行融資では、申し込みから審査、実行までに数週間から1ヶ月以上かかることも珍しくありません。しかし、手形割引であれば、銀行でも数日程度、専門業者に依頼すれば、最短で即日に現金化することも可能です。急な資金需要が発生した際に、このスピード感は非常に大きな助けとなります。「来週の支払いに現金が足りない」といった緊急事態においても、手元にある手形を資金に変えることで、危機を乗り越えることができます。

銀行からの融資審査に落ちてしまった、あるいは融資枠を使い切ってしまったという場合でも、手形割引であれば資金調達できる可能性があります。銀行融資の審査では、借入人である自社の財務状況や事業計画が厳しく評価されます。一方、手形割引の審査で最も重視されるのは、割引を依頼する自社の信用力ではなく、手形を振り出した「振出人」の信用力です。そのため、たとえ自社が赤字決算であったり、創業間もなかったりしても、振出人が上場企業や優良企業であれば、審査に通る可能性は十分にあります。これは、自社の信用力に依存しない、ユニークな資金調達方法と言えるでしょう。

銀行融資を申し込む際には、事業計画書や決算書、資金繰り表、担保に関する書類など、多くの複雑な書類を準備する必要があります。これには多大な時間と労力がかかります。

それに対し、手形割引の手続きは比較的シンプルです。もちろん、本人確認書類や会社の登記事項証明書などは必要ですが、融資のように詳細な事業計画書の提出を求められることは少ないです。特に専門業者の場合、審査プロセスがシステム化されており、必要書類も限定的なため、申し込みから資金化までの手続きを非常にスムーズに進めることができます。

資金調達の際、金利は重要なコスト要因です。例えば、ノンバンクのビジネスローンやカードローンを利用した場合、金利は年率10%~18%程度になることもあります。これに対し、手形割引の割引率は、銀行であれば年率1.5%~4.5%程度、専門業者であっても3.0%~15.0%程度が相場となっており、他の短期的な資金調達方法と比較して、金利(割引料)を低く抑えられる傾向にあります。もちろん、振出人の信用度や手形の期日までの日数によって割引率は変動しますが、低コストで資金を調達できる可能性が高い点は大きなメリットです。

多くのメリットがある一方で、手形割引には事前に理解しておくべきデメリットや、重大なリスクも存在します。これらを軽視すると、かえって経営を圧迫する事態にもなりかねません。

手形割引を利用する上で避けられないのが、割引料の発生です。手形の額面金額から、支払期日までの金利に相当する割引料が差し引かれるため、満額を受け取ることはできません。これは、早期に資金化するためのコストとして割り切る必要があります。

そして、最も注意すべきなのが「不渡り」のリスクです。もし、手形を振り出した企業が支払期日に決済できず、手形が不渡りになった場合、割引を依頼したあなたは、手形を割り引いた金融機関や業者に対して、額面金額を全額支払ってその手形を買い戻す義務(償還請求権)を負います。資金繰りに困って手形割引を利用した場合、この買戻しが大きな負担となり、連鎖的に経営危機に陥る「連鎖倒産」のリスクもはらんでいます。

手形割引は、手形の額面金額を分割して割り引くことはできません。 例えば、500万円の手形を持っていて、必要な資金が200万円だけだったとしても、割引に出す際は500万円全額が対象となります。そのため、不必要な分まで割引料を支払うことになり、コスト効率が悪くなる場合があります。

また、一度割り引いた手形は、原則として買い戻すことはできません。 「手形割引で資金を調達したが、その後すぐに資金に余裕ができたので、割引料を節約するために手形を買い戻したい」と考えても、それは認められないのが一般的です。ただし、割引を行った金融機関や業者が特別に同意した場合に限り、手数料を支払って買い戻せるケースも稀にあります。

手形取引を理解する上で、「裏書」と「不渡り」は非常に重要なキーワードです。特に、手形割引のリスクを考える際には、不渡りの意味を正しく知っておく必要があります。

| 裏書手形 | 不渡手形 | |

|---|---|---|

| 概要 | 受け取った手形を第三者に譲渡するため、 手形の裏面に署名・捺印したもの |

支払期日に振出人の資金不足などで 決済されなかった手形 |

| 役割 | 他社への支払いや、手形割引のために 権利を移転させる |

振出人の支払不能状態を示す結果 |

| 取引への 影響 |

権利者が裏書人から次の被裏書人へと 移転する |

割引依頼人に買戻し義務(償還請求権)が 発生する |

裏書手形とは、手形の受取人が、その手形を第三者に譲渡するために、手形の裏面に署名・捺印(裏書)をした手形のことです。手形は、この裏書を行うことで、支払期日前であっても、他社への支払いや譲渡に利用することができます。

手形割引を依頼する際にも、この裏書が必要です。依頼人は、手形を金融機関や専門業者に譲渡(売却)するために裏書を行います。これにより、金融機関や業者は、支払期日に手形振出人から代金を受け取る権利を得るのです。裏書が連続しているかなど、いくつかの確認ポイントがあり、不備があると手形割引ができない場合もあります。

不渡手形とは、支払期日に手形振出人の当座預金残高が不足しているなどの理由で、支払いが正常に行われなかった(決済されなかった)手形のことです。

手形割引を利用した場合、この不渡りが発生すると、前述の通り、割引を依頼した人が金融機関や業者に代わって、手形の額面金額を全額支払う(買戻し)義務が生じます。これが手形割引における最大のリスクです。不渡りには、残高不足が原因の「1号不渡り」などいくつかの種類があり、特に1号不渡りを6ヶ月以内に2回出すと、振出人は銀行取引停止処分となり、事実上の倒産状態に陥ります。

手形割引を利用する際、実際に受け取れる金額を事前に把握するためには、割引料の計算方法を知っておくことが重要です。計算式自体はシンプルで、以下のようになります。

例えば、額面100万円の手形を、割引率3.5%、支払期日までの残日数40日で割り引いた場合、割引料は約3,835円となり、受け取れる現金は約996,165円となります。この計算における「手形割引率」は、依頼先(銀行か業者か)や、手形振出人の信用力によって大きく変動します。一般的に、審査が厳しい銀行の方が割引率は低く、審査が柔軟な専門業者の方が高くなる傾向にあります。

| 手形割引人(金融機関・業者) | 手形割引率 |

|---|---|

| 都市銀行 | 1.5~3.0% |

| 普通銀行 | 2.0~3.5% |

| 信用金庫 | 2.5~4.5% |

| 信用組合 | 2.5~4.5% |

| 手形割引業者 | 3.0~20.0% |

手形割引を依頼してから、実際に現金を手にするまでの流れは、概ね以下のようになります。

<手形割引を現金化する流れ>

① 手形の受取

② 割引の依頼

③ 審査

④ 契約・現金化

⑤ 手形の決済(取引完了)

上記の流れについて詳しく見ていきましょう。

①

まず、すべての始まりは、商品やサービスの対価として、手形受取人が取引先(手形振出人)から約束手形を受け取るところからです。この時点では、手形はまだ現金ではなく、「指定された期日にお金を受け取る権利」がある状態です。

②

次に、手形受取人(割引依頼人)が、その手形を支払期日よりも前に現金化するため、銀行や手形割引専門業者に持ち込み、割引を申し込みます。その際、手形そのものに加えて、本人確認書類や会社の登記事項証明書といった必要書類を提出します。

③

銀行や専門業者は、手形が期日にきちんと決済されるかを判断するために審査を行います。ここでの重要なポイントは、審査の中心が申込者である割引依頼人の信用力よりも、手形を振り出した取引先(振出人)の信用力である点です。振出人が優良企業であれば、割引依頼人の経営状況に関わらず審査に通りやすくなります。

④

審査に通過すると契約を結び、手形の額面金額から割引料(手数料)が差し引かれた現金が、割引依頼人の口座に振り込まれたり、手渡しされたりします。これにより、割引依頼人は支払期日を待つことなく、迅速に運転資金などを確保することができます。

⑤

最後に、本来の支払期日が来たら、手形を振り出した取引先(振出人)が、銀行や専門業者へ額面金額を支払います。この支払いが無事に行われて、すべての取引が完了となります。もし、この最終段階で支払いが実行されなかった場合、それが「不渡り」となり、割引を申し込んだ割引依頼人が、業者に対して全額を支払う(買い戻す)義務を負うことになります。

近年、手形割引と共によく利用される資金調達法に「ファクタリング」があります。両者は似ていますが、決定的な違いがあります。 手形割引は「手形」を担保とした融資(金融取引)に近い性格を持ちます。そのため、手形が不渡りになった場合、割引依頼人が返済義務を負う「償還請求権あり」の契約となります。

一方、ファクタリングは、「売掛債権(請求書)」を売却する債権譲渡(売買取引)です。こちらは、売掛先が倒産して支払い不能になっても、ファクタリング会社に返済する義務がない「償還請求権なし(ノンリコース)」の契約が一般的です。

この「償還請求権」の有無が最大の違いであり、不渡り・貸し倒れのリスクを完全に回避したい場合はファクタリング、少しでも手数料を安く抑えたい場合は手形割引、といった使い分けが考えられます。

| 手形割引 | ファクタリング | |

|---|---|---|

| 現金化の対象 | 手形(約束手形・為替手形) | 売掛債権(請求書) |

| 法的性質 | 金融取引 (手形を担保とした融資に近い) |

債権譲渡 (売掛債権の売買) |

| 償還請求権 | あり (不渡り時に買戻し義務が発生) |

なし (ノンリコースが一般的) |

| 審査の対象 | 主に手形の振出人の信用力 | 主に売掛先の信用力 |

| 手数料の傾向 | 比較的安い | 比較的高め |

手形割引を行った際の経理上の仕訳は、会計ルールに則って正しく行う必要があります。

例えば、売上代金100万円を手形で受け取り、その手形を割り引いて手数料1万円を支払った場合、まず手形を受け取った時点で「借方:受取手形 1,000,000円 / 貸方:売上 1,000,000円」と仕訳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 受取手形 | 1,000,000円 | 売上 | 1,000,000円 |

次に、手形を割り引いた際には、「満期日に決まった金額を受け取る権利」を売却したと考え、「借方:当座預金 990,000円、手形売却損 10,000円 / 貸方:受取手形 1,000,000円」と仕訳します。手数料は、費用として「手形売却損」という勘定科目で処理するのがポイントです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 当座預金 | 990,000円 | 受取手形 | 1,000,000円 |

| 手形売却損 | 10,000円 | ||

手形を割引く場合、「満期日に決まった金額を受領する権利」を金融機関に買い取ってもらったと整理し、上記の仕訳を行います。手形を割引いたことにより、手数料分だけ資産が減少する点がポイントです。仕訳上は「受取手形」を貸方に記入し、手数料は借方に「手形売却損」の勘定科目で記入します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 割引手形 | 1,000,000円 | 受取手形 | 1,000,000円 |

手形が不渡りになった場合は、さらに複雑な仕訳が必要となります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 不渡手形 | 1,000,000円 | 受取手形 | 1,000,000円 |

| 割引手形 | 1,000,000円 | 現金 | 1,000,000円 |

上記は、100万円の約束手形が不渡りとなり、金融機関に対して100万円支払って買い戻したことを表します。不渡りの場合は「売上代金を請求する権利」がまだ残るため、資産として計上しておくことを忘れてはいけません。

手形割引は、支払期日前の手形を現金化できる、中小企業にとって重要な資金調達手段の一つです。銀行または専門業者に依頼することができ、特に専門業者はスピードと審査の柔軟性に強みを持ちます。迅速な資金調達が可能で、銀行融資より審査が通りやすいといったメリットがある一方で、割引料というコストがかかり、そして何よりも「不渡り」の際には買戻し義務が生じるという重大なリスクを伴います。

近年、政府は2026年度末をめどに紙の手形を廃止する方針を示しており、今後は電子化された「でんさい」や、買戻しリスクのない「ファクタリング」が資金調達の主流になっていくと考えられます。

現在、資金繰りに奔走されている方は、まず目の前の問題を解決するために手形割引を有効活用しつつ、将来の市場変化に備えて、新しい手法への移行も視野に事業計画を見直してみてはいかがでしょうか。

振出人様の会社名・住所・金額・支払期日等の情報、手形 をお持ちであればお手元にご準備下さい。審査の際に必要になります。

振出人様の会社名・住所・金額・支払日をご連絡ください。

集金前のお手形でもお客様のお持ちの情報だけで審査させていただきます。

※フォーム・FAXからのお問合せは365日24時間受付致しております。

平日 AM9:00~PM6:00 土曜 AM9:00~PM1:00

回答まで最短15分、時間を頂く場合でも翌朝の10時には100%回答させていただきます。

割引ご希望日からの計算で受取金額をご連絡致します。

弊社独自の調査システムで審査させて頂いておりますのでお客様には迷惑がかからない様、振出人様には一切接触は致しません。

※20年間専業で手形割引をさせて頂き、多くのお客様から 「他社で割引できなかった手形が割引できた。」とお喜びの声を頂いております。

手形の換金には割引料と銀行取立料以外は頂きません。他の費用は一切ございませんので安心してご利用ください。

手形に裏書をして頂きお客様の振込先銀行口座を同封の上弊社にご発送ください。

送料とお客様の口座への振込み手数料は弊社が負担させていただきます。

お急ぎの場合、九州一円のお客様は即日実行、遠方のお客様は翌日実行を原則と考えております。

ご発送に関しては弊社で最短の到着時間や手順をお調べさせて頂きます。

手形の到着しだい郵送料金を加算してお振込み致します。 到着から30分以内には入金の確認をしていただけます。

| 商品名 | 手形割引・でんさい割引 |

|---|---|

| 割引対象者 | 事業主様 |

| 取扱金額の上限 | 銘柄毎に異なります |

| 資金使途 | 事業性資金 |

| 融資形態 | 商業手形割引 |

| 利息の割合 | 年率 2.8%~9.5% |

| 遅延損害金の割合 | 年率 20.0%以内 |

| 手数料 | 880円 |

| 担保 | 担保・・・原則不要 |

| 保証人 | 保証人・・・原則不要 |

| 必要書類 |

|

お役立ちリンク集

【手形 裏書】

◆裏書ができる手形の種類は?

| ◆裏書のある手形を譲渡する「裏書譲渡」とは

◆手形の裏書に使用できる印鑑は?

| ◆手形の裏書を間違えてしまった場合の訂正方法

◆手形の裏書の正しい書き方

| ◆手形の裏書の連続とは

◆手形の裏書の日付の書き方

|◆手形の裏書の仕訳とは?

◆手書きの裏書の補箋はどの時点でつけるべき?

| ◆手形の裏書とは

◆手形の裏書がいっぱいになってしまった場合の対処法

| ◆手形の裏書が悪用されてしまった場合の対処法は?

◆手形の裏書が持つ意味は?

| ◆手形の裏書が失敗とみなされる印鑑の押し方

◆手形の裏書の印鑑を押し直しする場合の注意点

| ◆手形の裏書の印鑑が不鮮明な場合は注意が必要

◆手形の裏書を訂正する場合の印鑑の押し方

| ◆印鑑なしの手形裏書の効力は?

◆手形の裏書の「指図人」とは?

| ◆手形の裏書の遡求とは?

◆手形の白地式裏書とは?

| ◆手形の裏書の受取人の記載について

◆鉛筆で書かれている手形の裏書の注意点

| ◆手形の裏書で注意したい英語表記について

◆手形の裏書の正しい押印の仕方

| ◆手形の裏書の遡及権とは?

◆手形の裏書に角印は使用してよいか

| ◆手形の裏書の被裏書人の書き方

◆書き損じてしまった手形の裏書の扱い方

| ◆失敗しない手形の裏書のチェックポイント

◆為替手形とは

| ◆裏書がある手形を受けとる際の確認ポイント

◆裏書した手形の買戻しとは?

| ◆手形の裏書に手書きする「記名」の効力とは?

◆手形の裏書を使う場合の注意点

| ◆危険性のある裏書などのリスクの高い手形の見分け方

◆手形の裏書の記入例と注意点

| ◆手形の裏書禁止裏書とは?

◆手形の裏書の支払い期日の扱いについて

| ◆手形の裏書の求償権とは

◆手形の期限後裏書とは?

| ◆手形の裏書の拒絶証書とは?

◆手形の裏書に空欄がある場合、支払いへの問題は?

| ◆手形の裏書の被裏書人欄が空欄の場合の扱い方

◆手形の裏書譲渡の決済とは?

| ◆手形の裏書の抹消とは?

◆手形の裏書の持つ効果について

| ◆手形の裏書が個人名だった場合の支払いについて

◆裏書のある手形を受け取る際の個人保証について

| ◆個人事業主が裏書がある手形を受け取った場合の処理方法

【手形割引】

◆手形割引とは?仕組み・メリット・デメリット・計算方法まで徹底解説【2025年最新版】

| ◆手形割引料(手数料)と計算方法について

◆約束手形の決済期限が120日から60日に改正!対応が必要な理由

◆手形割引の仕訳を解説

| ◆手形割引とファクタリングの違いについて

◆手形割引のメリットとデメリット

◆手形割引の会計処理と仕訳方法とは

| ◆手形割引料の意味とは?金融機関と手形割引業者の手数料の違い

◆優良な手形割引業者を見つけるときのポイント

| ◆手形割引率の計算方法と相場について

◆手形割引の支払い金利の種類と計算方法

| ◆手形割引料にかかる消費税の扱いはどうなる?

◆勘定科目「手形売却損」での手形割引料の計上方法

|◆手形割引を依頼するときに役立つ「印紙税」の知識

◆手形割引の依頼で印紙代は必要になる?

| ◆受取手形を手形割引するメリット

◆手形割引の会計処理「対照勘定法」と「評価勘定法」の違い

| ◆銀行で手形割引をするときの金利の相場とは

◆手形割引の手数料は「支払い期日までの日数」で変わる理由

| ◆手形割引なら支払期日までの期間が長い手形を有効活用できるワケ

◆手形割引の審査での「限度額(極度額)」とは?

| ◆個人事業主が手形割引業者を利用する方法

◆ネットで手形割引を利用するときは信頼できるサイトを見極める!

| ◆銀行の手形割引審査を完全ガイド|通過する5つのポイントと落ちる理由を専門家が解説

◆手形割引の相場を調べる方法

| ◆手形割引は即日利用ができるケースもある?

◆手形割引で知っておきたい手数料の種類と相場について

| ◆金融機関と手形割引業者で支払い金利の相場が異なる理由

◆手形を担保にする手形割引の特徴

| ◆グループ企業での手形割引と短期借入金の知識

◆中小企業が手形割引を活用している背景

| ◆手形割引の手数料の注意点

◆手形割引と手形貸付の仕組み

| ◆仕訳をするときに知っておきたい手形割引の手数料の考え方

◆手形割引の取立手数料とは?取立依頼の方法について

| ◆支払期日が金融機関の休業日の場合の手形割引の日数計算と計算例

◆手形割引の入金までの流れ

| ◆手形割引で知っておきたい「根保証」の知識

◆手形割引を利用するときの必要書類について

| ◆手形割引とファクタリングの違い

◆わかりやすい手形割引のメリットとデメリット

| ◆銀行視点で考える手形割引の与信リスクとは

◆手形割引で知っておきたい要件を満たしていない「白地手形」について

| ◆利息制限法の内容と手形割引への適用について

◆手形割引業者によって手形割引レートは違う

| ◆手形割引は銀行が最適?専門業者との違いと自社に合う選び方を徹底解説

◆手形割引の勘定科目は「手形売却損」でOK!仕訳例と実務の注意点をプロが解説

◆手形割引の枠・受取額の計算方法|シミュレーションと極度枠の決まり方を解説

◆銀行と手形割引業者、どっちを選ぶ?【徹底比較】金利・審査の真実と賢い選び方

【でんさい】

◆でんさい割引(電子記録債権割引)とは|手形との違いや銀行手続きの流れを解説

◆でんさい割引で入った現金の仕訳方法

| ◆便利なシステム「でんさい割引」譲渡の流れは?

◆確定申告におけるでんさい割引の勘定科目

| ◆銀行でのでんさい割引の扱われ方

◆でんさい割引を利用することのデメリット

| ◆でんさい割引を利用することのメリット

◆でんさい割引だと金利は変わる?

| ◆でんさい割引の利用を開始するための手続き

◆でんさい割引を利用する際の手数料

| ◆でんさいを受取る側の企業が負担する手数料は?

◆受取手形もでんさいでやりとりすれば楽!

| ◆でんさいは受取っても領収書発行が不要!

◆電子記録債権(でんさい)の受取側のデメリット

| ◆でんさい手数料の仕訳における注意点

◆勘定科目はどうすればいい?でんさい手数料の扱い方

| ◆でんさいファクタリングの仕訳方法!

◆でんさいでファクタリングを行うことのメリット

| ◆でんさいファクタリングと他のファクタリング、手数料の違いは?

◆でんさいも不渡りが起きた際は遡求権がある!

| ◆でんさいの記録番号は「利用者番号×でんさいネットの固有番号」

◆でんさいの分割譲渡において記録番号はどのように使う?

| ◆でんさいの「管理番号」と「記録番号」の違い

◆でんさいの譲渡制限…解除や変更はできるの?

| ◆でんさいの譲渡記録はどう使われるものなのか

◆でんさいだと「譲渡担保」の仕組みは変わる?

| ◆でんさいを譲渡するときにかかる手数料と支払い方法

◆でんさいの分割譲渡を行う際の注意点

| ◆でんさいの分割記録の機能改善!分割記録が取り消せることの利点は?

◆でんさいの分割割引はスピーディーな資金化を可能にする!

| ◆でんさいでの貸付と紙での手形貸付はどのように違うのか?

◆電子手形と紙の手形の違いは?

| ◆便利な電子決済!手形割引は可能?

◆手形いらず!?でんさいファクタリングのココがすごい!

| ◆電子手形を割引するときは銀行にいきましょう!

986,792円+送付代金=ご送金金額